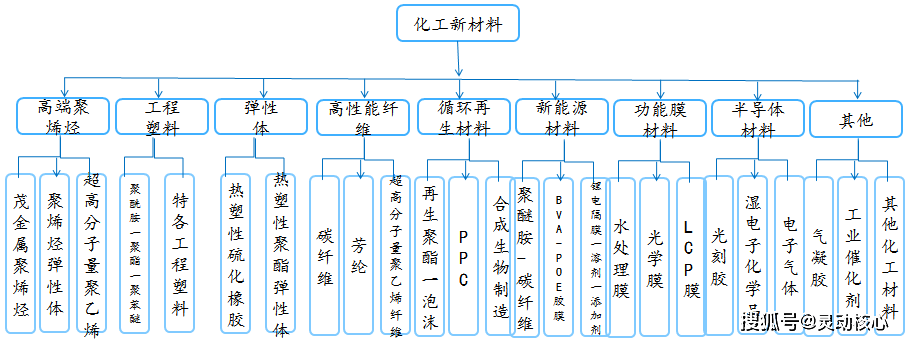

kaiyun化工新材料是指具有传统化工材料不具备的优异性能或某种特殊功能的新型化工材料,通常具备性能优异、附加值高、技术门槛高、功能性强等特点,广泛应用于国民经济和国防军工的众多领域中。分类来看,化工新材料主要分为高端聚烯烃、工程塑料、弹性体、高性能纤维kaiyun、循环再生材料、新能源材料、功能膜材料、半导体材料及其他。

针对我国先进化工材料的发展,有关部门曾进行过深入调研,结果发现,仅在30多家大型骨干企业生产所需的130种关键材料中,就有32%为国内空白,54%性能保障能力差,只有14%能完全自给。

国外先进化工材料的发展整体领先于国内,在个别细分领域甚至形成了绝对优势。首先,国外先进化工材料的发展注重系统协调、产业链配套,创新与产业融合紧密,且原创技术方案较多。其次,国外先进化工材料注重知识产权的保护,善于利用知识产权战略形成合理的产品发展方案,从而保持长期的领先优势。再次,国外先进化工材料的发展与上下游产业结合紧密,有利于推动整体技术解决方案实施。如果国内的先进化工材料没有竞争优势,那么高端制造业不可能得到长足稳定的发展,这也必将严重影响我国产业的转型升级,特别是国防工业发展水平的保障和提高。高性能聚合物材料作为先进化工材料的重要代表,国内“低端过剩、中端尚可、高端短缺”的现状尤为突出,近年来虽然取得了长足的进步,但在高端产品领域依然处于落后的局面。在高性能聚烯烃、含氟高分子材料、聚酰亚胺、碳纤维和树脂等高端材料方面,我国与国际先进水平的差距依然明显。

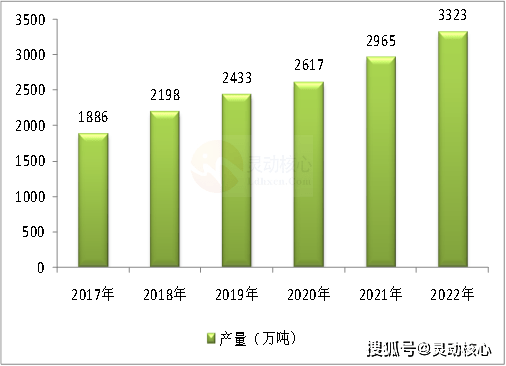

随着科技的发展,新材料的应用领域与日俱增,除了广泛应用于航空航天等高技术领域,还可用在文体用品、纺织机械、医疗器械、生物工程、建筑材料、化工机械、运输车辆等方面。随着化工新材料应用领域不断扩大,化工新材料产量不断上升,到2022年中国化工新材料产量达到3323万吨,同比增长12.07%。

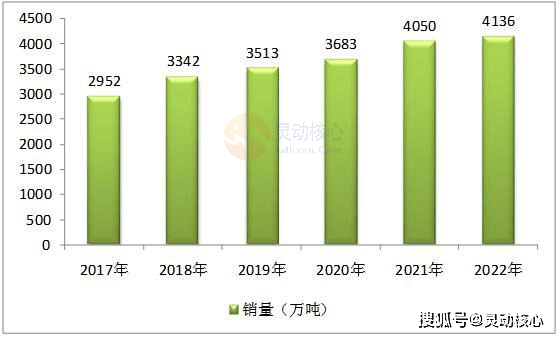

随着化工新材料应用领域的不断扩大,化工新材料消费量不断上升。根据数据显示,2016-2022年中国化工新材料销量呈现不断上升趋势,2022年中国化工新材料销量达到4136万吨,同比增长2.09%。2022国内化工新材料消费量比产量高了约800多万吨,证明国内新材料生产还有很大的增长空间。

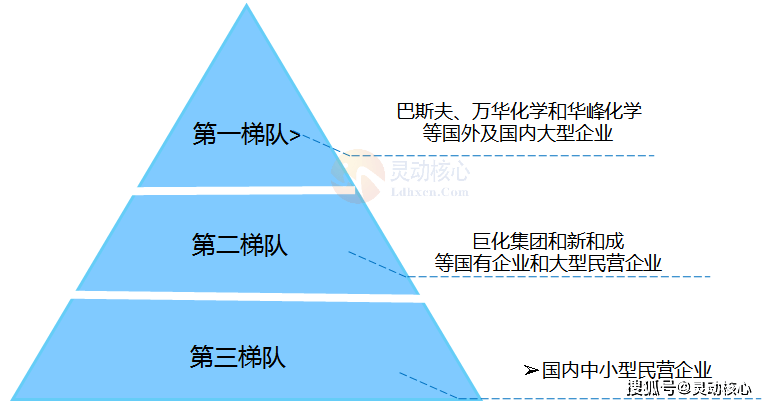

经过多年的发展,在我国化工新材料行业中,已经逐步形成了以外资企业、国有企业和民营企业等主体为代表的企业格局,各个层次之间的企业差异较大,首先是巴斯夫、万华化学和华峰化学等国外及国内大型企业排在第一市场梯队,其凭借着生产装置、技术水平和经验基础等方面的优势占据行业主导地位;其次为巨化集团和新和成等国有企业和大型民营企业位于第二市场梯队,具有一定规模的装置规模和技术及人才积累;最后是其他技术水平低下的国内中小型民营企业排在第三市场梯队。

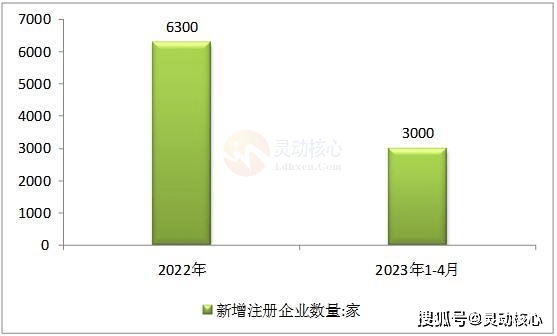

数据显示,近几年我国化工新材料新增注册企业数量持续增长,截至2023年4月末,国内化工新材料相关注册企业数量已经超过3万家,2022年新增注册企业数量最多,达到6300家左右,比上年同期增加了约2000家,2023年1月-4月,化工新材料新增注册企业数量为3000家左右,同比上年同期呈现增长态势。

从地区格局方面来看,当前中国化工新材料企业大多集中在长三角、珠三角和京津冀等地区和省份,截至2023年4月末,山东、广东和江苏三个省份的化工新材料相关企业数量排名前三,企业数量占比分别为15%、14%和11%左右,除此之外同期其他省份的化工新材料企业数量共同占据约60%的比重。

近年来,全球化工新材料产业发展整体步入高技术引领、产品迭代速度快、产业规模和需求不断扩大的阶段。从全球来看,美国、日本、欧洲等国家和地区的新材料发展较为领先。陶氏化学、埃克森美孚、巴斯夫、三菱化学等国际公司在核心技术、市场占有率等方面占据优势。新材料作为我国新兴战略性产业之一,在高质量发展的要求下仍然有较大的提升空间。

陶氏化学、埃克森美孚、巴斯夫等国际大公司之所以能成为全球化工新材料行业的执牛耳者,关键在于出奇制胜的新材料业务策略,概括起来包括以下几个方面。

一是原料成本相对较低且进行全生命周期评价。陶氏化学、埃克森美孚充分发挥北美地区乙烷原料资源优势,降低乙烯等基础化工原料和下游新材料的生产成本;同时对新材料的原料来源、合成过程、加工设计、使用过程、废弃回收、循环利用等全生命周期进行评价,将绿色低碳技术融入其中,为客户提供领先的化工新材料可持续发展方案。

二是保持技术领先与全链条服务策略。陶氏化学、埃克森美孚、巴斯夫、三菱化学都能在自己的优势领域持续强化研发创新,形成具有国际竞争力的代表性技术,在全球保持领先地位。陶氏化学通过搭建聚烯烃业务包装大师网络、聚氨酯业务舒适科技实验室以及汽车用材料业务平台,与全球各地的科学家、品牌商、加工商、包装设计师密切协作,链接整个包装价值链,按客户需求提供从产品生产、加工应用到技术服务全链条的整体解决方案。

三是注重产品全系列化、品牌化。各大公司普遍重视开发性能、用途各异的新材料,形成丰富的差异化产品组合,打造产品品牌,不断拓展市场份额。巴斯夫将其400多个牌号的聚酰胺产品(尼龙)汇聚在Ultramid?品牌旗下,可为用户提供全系列的尼龙树脂及其改性产品,成为全球高端尼龙产品的主要供应商。该公司致力于为用户量身定制系统解决方案或功能性材料,每年可向市场推出300款以上的新产品。

四是产业链协同创新策略。国际大公司均很重视从原料生产、材料合成到下游加工应用的全产业链协同创新。埃克森美孚加大上游油气开采、下游炼油化工一体化研发投入,利用下游研发技术和产品反哺上游,在氢燃料电池、锂电池和碳捕集等方面为上游提供新材料,促进上游减碳。同时,建立了目标导向的分类研发体系,通过技术研发拓展新材料品种,通过应用开发和技术服务拓展市场。

五是一体化协同与数字化转型策略。巴斯夫通过原料、装置、能源和材料、物流以及现场基础设施高度集成,实现化工新材料生产原料自给、节能降耗,降低了排放和物流成本。陶氏化学面向新材料产业学科前沿,注重向数字化智能化转型,将机器学习、材料基因工程、人工智能等应用于新材料生物开发与生产,提高研发效率。

六是开放合作与创新商业模式策略。各公司十分重视与大学、专业研究机构、同行公司及业界巨头的战略合作,建立跨学科研发体系,特别是在新材料基础研究方面加强与大学的合作。例如,埃克森美孚在全球多个国家建有试验基地和实验室,与80多所大学进行合作,推动科研成果商业化。同时,各公司均很注重商业模式创新,加强风投体系和技术孵化。例如巴斯夫新业和巴斯夫风投两家子公司专门致力于风险投资和技术孵化,扶持初创企业,为巴斯夫开拓有吸引力的市场和新的商业模式。

七是业务优化重组策略。加强业务优化与重组,是国际大公司的普遍做法,其中陶氏与杜邦的业务重组广受关注。两家公司在2017年合并后又拆分为3家独立上市公司,分别专注于农业、材料科学及特种化学品业务。通过资源整合和协同效应,优化了产业和资本结构,减少了支出,提高了创新能力和市场开拓能力。

当前我国化工新材料总体发展水平与欧美日等发达国家仍存在一定差距存在产业结构不合理、行业研发和创新不够、产业链整体协调度较低,高技术高层次人才缺失等问题,直接或间接导致部分领域自给率较低,高端技术研发成为制约我国化工新材料发展的关键,需围绕产业链关键环节部署创新链,培育产业链链主企业,加大国内化工新材料人才的培养力度,形成可持续的人才供给模式,才能提升国内在产业链长、技术壁垒高的化工新材料领域国际竞争力,摆脱国际性依赖,促进行业效益提升。