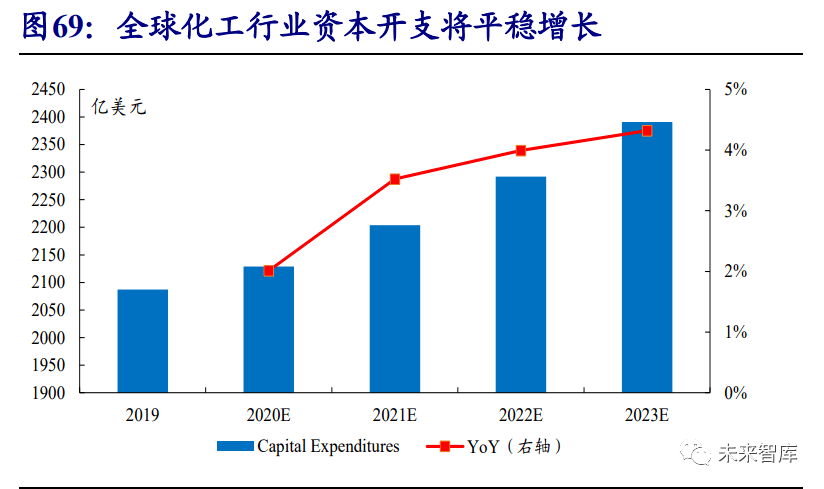

江南体育2018 年-2019 年,我国多数化工子行业产能出清结束,已开启或即将开启新一轮的 产能周期投放/释放期。从全球来看,全球化工行业资本开支将平稳增长。据 Statista 预测, 到 2023 年,全球化学工业资本支出总额预计将达到 2,390 亿美元。

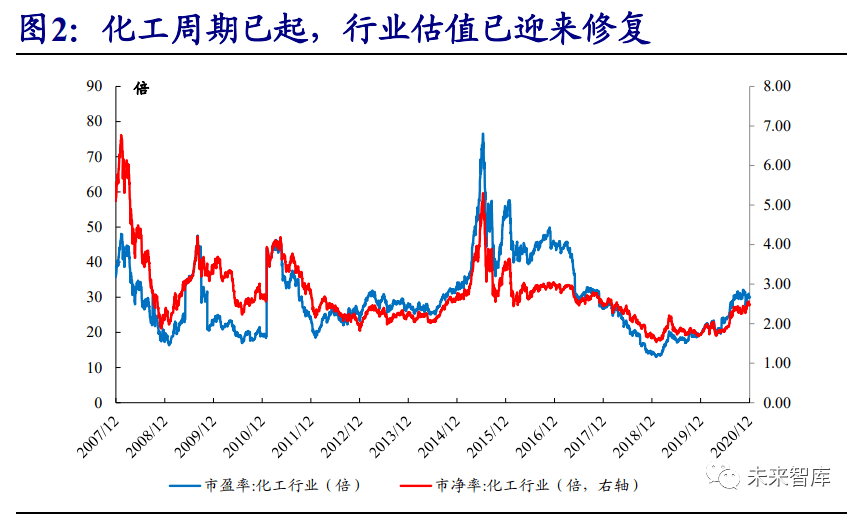

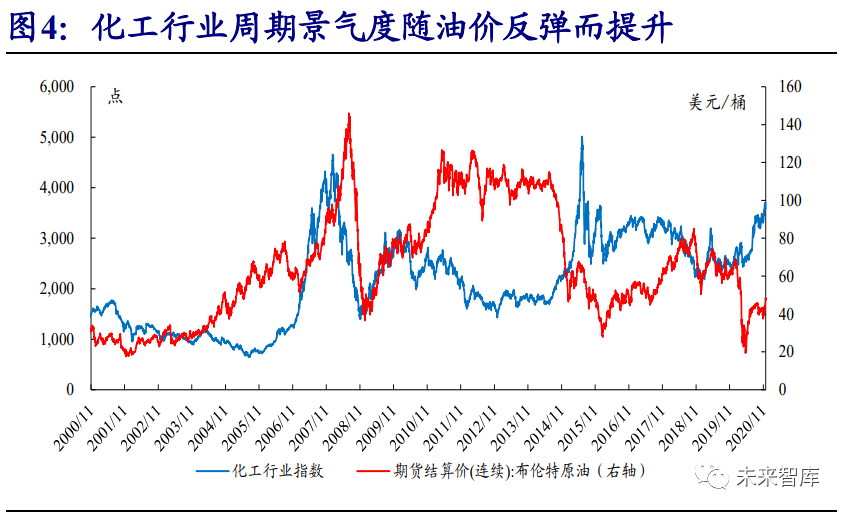

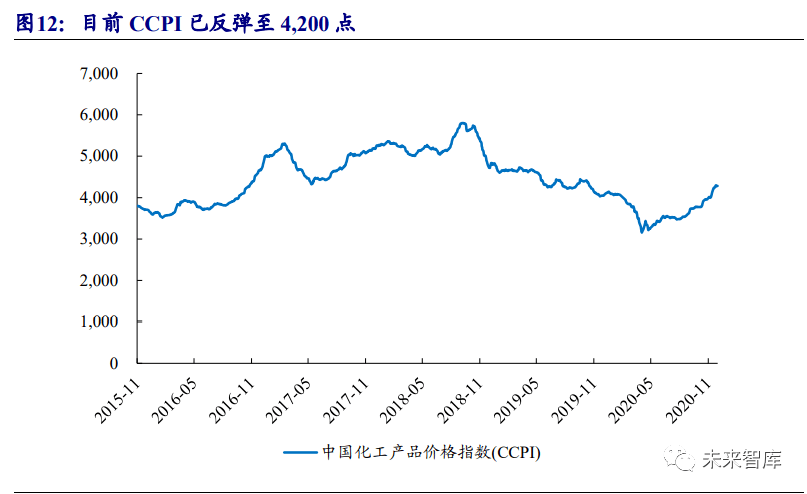

终端需求边际继续改善,“低业绩+低价格+低估值”状态已过,化工周期东风已 起。回顾 2020 年初以来化工股的表现,在年初疫情蔓延和油价大幅下跌的双重打击 下,化工板块在 2020 年 Q1-Q2 遭受重创,整体板块呈现出“低业绩+低价格+低估 值”的“三低”态势。从全年的维度看,我们认为 2020 全年化工板块的业绩将呈现 出“前低后高”的态势,在 2020Q1-Q2 化工板块的“三低”状态期间,化工各子行 业龙头已经迎来了投资机会。为观察下游需求复苏进度,2020 年 5 月初起,我们通 过紧密跟踪,率先观察到化纤、塑料、氟化工、农化、地产后周期品种等化工产业 链内需回暖,并坚定看好“全球经济终将恢复常态化运行”。2020 年 Q2 以来,为实 现“战疫情、稳增长”的双重目标,我国积极扩大内需、释放消费潜力、加大基建投 资、提振市场活力。自 7 月以来,国内终端需求边际改善、经济大幅复苏、流动性 边际收紧,且国内疫情的控制比海外更好,我国 A 股市场风格已显著切换至“顺周 期”资产,而且正在随着我国经济复苏的深化而逐步推进。目前,随着国内经济复 苏、化工龙头业绩持续改善,前期化工板块的“三低”状态已大幅修复,化工周期 东风已起:1)被动补库存+产能释放周期的双重压力下,中国化工产品价格指数(CCPI) 自 2018 年 8 月以来持续下跌;受疫情+低油价的催化,2020 年来 CCPI 加速下行, 于 4 月 2 日跌至历史底部位置 3,154 点。目前 CCPI 指数已从底部的 3,154 点反弹至 今的约 4,280 点;2)剔除中国石化和中国石油,化工板块 Q3 净利润同比增长 26%, 我国化工上市公司业绩已于 2020 年 Q1 探底,Q2 收入环比小幅下降而净利润扭亏为 盈,Q3 净利润则大幅复苏;3)化工行业整体 PE 已由底部的 14.12 反弹至 30.20 倍、 PB 已由底部的 1.49 反弹至 2.50 倍。随着国际油价反弹,化工景气指数已大幅提升。

我国化工企业迎历史性发展机遇:中国化工龙头全球市占率加速提升,海外化 工终端需求将继续边际改善。

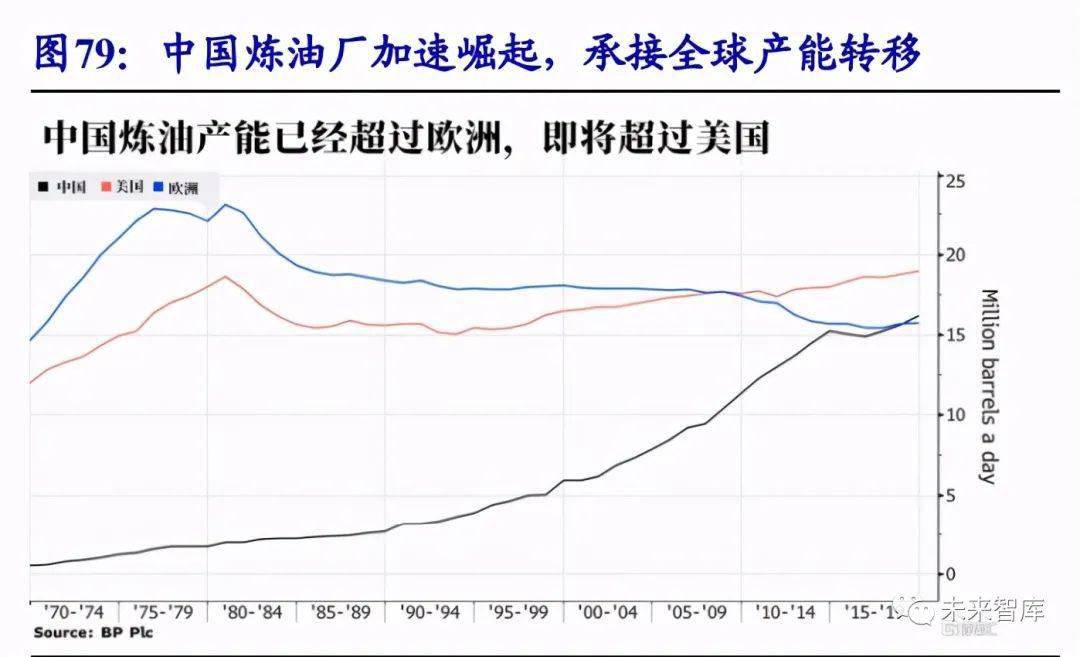

供给端,根据 UNSD 数据,2010 年-2018 年,中国制造业工业增加值占全球的 比重由 18.30%提升至 28.4%,比重仍在提升中,我国承接着全球化工产业的转移发 展,在各子行业都呈现了全面赶超的态势。2020 年以来,在全球疫情迅猛蔓延导致 境外需求放缓、世界经济增速大幅下滑、主要经济体普遍低迷、国际油价大幅波动 并维持低位、北美飓风天气持续的背景下,国外石油及化工企业的销售、盈利能力、 扩张能力更是遭受重创,大量欧美炼油厂正面临着永久关闭的风险。然而,在后疫 情时代,凭借全产业链、高效的产业组织协同能力、强大的生产供应能力,我国化 工企业在稳步复工复产的基础上,已向全球源源不断地输出卫生防疫物资。2020 年 以来,在世界宏观经济环境变化、油价剧烈波动下,我国化工企业均已体现出显著、 持续的抗风险能力。同时,得益于靠近快速增长的需求中心,塑料和燃料需求给亚 洲炼油厂带来了新的增长动能,中国炼油、炼化厂正在加速崛起。我们看好全球化 工厂的结构性调整将加速,欧美年限长、单体小、竞争力差的化工装置将加速淘汰, 国内化工龙头“全球化再布局”开启快进键。疫情以来,海外供给遭遇较大冲击, 我们预计 2021 年海外供给或仍将无法全面恢复。目前,纺服订单、有机硅订单内流 已经开始印证“海外供给受扰”逻辑,未来生产经营稳定的中国化工行业将充分受 益于全球需求复苏。中国经济高质量发展动力足已成全球经济增长“引擎”,我们坚 定看好,疫情或将重塑全球化工供给格局,中国化工全球市占率将加速提升,中国 化工龙头迎历史性发展机遇:在中国化工品产能逐渐提升、成本不断降低和品质不 断提高的情况下,全球化工品产能将持续向中国集中。

需求端,目前,全球正采取多种防控措施应对疫情,世界经济正在步入疫情后 的复苏:美国房地产复苏、刺激法案落地和企业补库存正在进入运行轨道;疫苗研 发捷报频传提振市场信心,海外经济恢复预期持续强化,而经济恢复中供给恢复往 往慢于需求,全球再通胀交易正在出现,我们坚定看好当下全球风格切换的共振正 在开启。随经济复苏的确定性进一步提升,我们看好海外化工终端需求也将继续边 际改善,全球顺周期资产将继续迎来“估值修复”与“价值发现”。市场流动性和风 险偏好已经有所变化,展望 2021 年,我们更看重个股的绝对估值的安全性和业绩改 善的确定性,坚定看好顺周期、涨价、低库存品种及子行业龙头。我们建议继续关 注海内外需求边际继续改善、行业向龙头集中且集中度提升、现金流量健康、估值 较低的化工子行业龙头:聚氨酯、煤化工、氟化工、氨纶、粘胶、维生素、农药行 业等。

2、 海外需求终将重走中国复苏之路,国内外需求复苏将带动化工行业全面高景气

2.1、 以史为鉴,我们认为当前海外疫情发展情况类似于 2020 年 2 月份的 中国

2020 年 2 月,我国采取严密防控疫情措施,最终有效的控制疫情扩散,经济相 应的快速复苏,如今部分海外国家采取“封国”等举措来控制疫情的进一步恶化。当前全球新冠疫情仍较为严重,根据中国疾病预防控制中心数据,截至 2020 年 11 月 19 日,全球确诊新冠肺炎患者 5,532.69 万人,死亡 133.37 万人。2020 年 11 月, 欧洲疫情二次反复,多国封城、加强防疫措施。根据腾讯网报道,10 月 28 日,因疫 情加剧,法国总统宣布全境禁足,并再次封国。德国几乎在同一时间也宣布,11 月 2 日起全国封城一个月。10 月 30 日,比利时也宣布“封国”。比利时总理德克鲁 (Alexander De Croo)宣布,从 11 月 2 日开始至 12 月 13 日止,实施全国性的加强 封锁措施,维持宵禁。10 月 31 日晚,英国首相鲍里斯·约翰逊宣布从 11 月 5 日起 英国英格兰地区开始实施第二次全面封锁,直至 12 月 2 日结束。部分国家采取较为 严格的“封国”举措,疫情使人们减少出行、消费,海外大部分产品需求受到较大 抑制。

2020 年 2 月,中国大部分地区物流受阻,如今部分海外国家物流亦不通畅。根 据隆众资讯,目前部分国家、地区受疫情影响清关效率降低,港口压港严重,集装 箱往返周期拉长。从海外自中国的进口货物减少,导致国外到中国的集装箱减少, 配货成本增加。受疫情影响,部分国家、地区对到港的集装箱集中消毒及适度隔离 也加剧了箱子的短缺。海外运输受阻,海运价格大幅上涨。根据隆众资讯数据,2020 年 8-9 月份,中国到巴基斯坦卡拉奇港的小柜报价在 700-800 美金/柜,11 月中旬报 价大幅上涨至 3,600 美金/柜左右。9 月下旬中国到孟加拉大柜报价 1,100-1,250 美金/ 柜,11 月中旬报价升至 2,600 美金/柜左右;到巴西的大柜每周涨 300 美元/柜,近期 报价至 5,100 美金/柜左右;出口欧美的运费也从 2,000 美金/柜涨至 5,000-6,000 美金 /柜。

2020 年 3 月以来,中国经济不断复苏,如今海外需求亦有所复苏。2020 年 1 月 底,新冠疫情在国内不断蔓延,各种经济活动陷入短暂停滞,生产和需求受到了较 大抑制。2020 年 2 月,PMI、社会消费品零售总额等宏观数据达历史低位,化工品 库存高位,部分化工品生产行业开工率降低。3 月份以来,国内疫情逐渐受控,生产、 运输物流等逐渐恢复,经济逐渐复苏。根据国家统计局数据,2020 年 3 月以来,国 内生产秩序不断恢复,物流运输情况逐步好转,国内 PMI 连续 9 个月位于荣枯线以 上。与此同时国内社零总额也不断恢复,2020 年 10 月,我国社零总额为 38,576.5 亿元,已接近 2019 年同期水平,经济持续复苏。

2020 年 4 月以来,欧美经济亦有所复苏。2020 年 4 月,新冠疫情在海外主要国 家蔓延,彼时美国和欧元区经济遭受重创,PMI 数据和零售销售额等宏观经济达历 史低位。随后美国和欧元区主要国家出台大规模经济刺激方案江南体育,同时随着海外疫情 日渐常态化,海外经济开始有所复苏。根据 Wind 数据,2020 年 4 月以来,美国和 欧元区 PMI 数据自低位反弹。2020 年 7 月-11 月,美国 PMI 数据已连续 5 个月处于 荣枯线 月以来,而美国和欧元区零售销售数据有所好转。整体来看,欧美宏观数据好转,经济逐渐呈现复苏趋势。

新冠疫苗研发不断取得新进展,疫情终将过去。据美国 ABC 新闻报道,当地时 间 11 月 18 日,辉瑞公司(Pfizer)及其合作伙伴生物科技公司(BioNTech)宣布, 经过大规模三期试验的最终分析,其新冠病毒疫苗有效性超过 95%,已达到关键的 安全性里程碑;11 月 20 日辉瑞公司在其官网宣布,公司与合作伙伴 BioNTech 已正 式向美国食品药品管理局(FDA)提交了新冠疫苗的紧急使用授权申请。未来随着 疫苗研发成功上市,新冠疫情终将成为过去。一旦海外疫情进入常态化阶段,或者 疫苗上市疫情受到良好控制,我们预计未来海外需求将大幅复苏,重走中国复苏之路。

2.3、 2021 年的需求边际改善主要来自于海外,布局全球化化工子行业

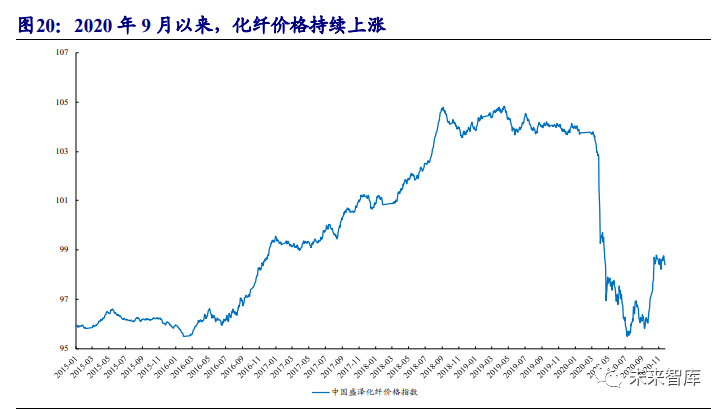

国内外需求复苏共振,叠加“金九银十”缔造化工行业“高景气”行情。2020 年 8 月,国内疫情已得到良好控制,化工企业持续稳定生产。在强劲的国内需求及 海外需求复苏的同步拉动下,多数化工品库存开始逐渐下降,价格不断上涨。2020 年 9 月开始,部分化工品进入其传统的“金九银十”旺季,其需求进一步边际改善, 库存不足或高位大幅下降,价格大幅上涨,以下子行业表现尤为明显:粘胶短纤、 氨纶、聚酯等化纤产业链、环氧丙烷-聚醚产业链、PVC 行业和有机硅行业。在当下 海外需求受疫情影响,仅仅是初步复苏的情况下,已经大幅带动以上化工子行业“高 景气”行情。随着未来海外需求复苏叠加国内需求边际改善,我们预计需求的力量 将带动化工子行业进一步“全面高景气”,我们建议加紧布局粘胶短纤、氨纶、聚酯 等化纤产业链、醋酸、MDI 等子行业,买入复苏。

中国纺织业已成为全球体量最大、最完备的产业体系。近年来,国内纺织市场 份额日渐饱满、人工成本不断上升,国内纺织企业盈利水平有所承压。叠加近年来 供给侧改革、环保趋严影响,部分落后纺织产能出清。而东南亚在经历了较长时间 动荡时期后,东南亚各国形成了和平发展共识,对外开放力度加大,人工成本较低。目前全球纺织产业有向印度、越南、柬埔寨等国家转移的趋势。我国亦有部分纺织 企业出走,布局东南亚基地。受此影响,根据国家统计局数据,自 2015 年以来国内 纺织业出货值逐年下降。2020 年 2 月以来,受全球发生新冠疫情影响,纺织业 出货值更是同比大幅下降。但纺织工业仍是中国为数不多的具有从原料供应、 设计研发,到纺织染加工、三大终端制造、运营零售的全产业链闭环生产的行业, 已成为全球体量最大、最完备的产业体系。

中国化纤供应全球,我们预计 2021 年中国化纤将迎来全新的发展机遇。根据全 球纺织网数据,2018年中国纤维加工量达5,460万吨,占全球纤维加工总量的51.3%;根据中国化纤工业协会数据,2019年中国化学纤维产量5,827万吨,同比增长16.28%。我国化纤产业链在全球纺织价值产业链中的影响力持续增强。随着国内疫情受控良 好,经济逐渐复苏,自 2020 年 5 月以来,纺织业出货值同比降幅不断缩窄。10 月份以来,海外需求有所复苏。全球纺织业加紧生产秋冬纺织品,但彼时受印度新 冠疫情影响,无法承接大量海外纺织订单。在中国纺服行业正经历“最困难的一年” 时,部分印度纺织订单开始流向具有强大产能、纺织产业链完整的中国,上游的棉 花、化纤等价格持续上涨,足以证明中国纺织产业链仍为全球最大、最完备的产业 体系。

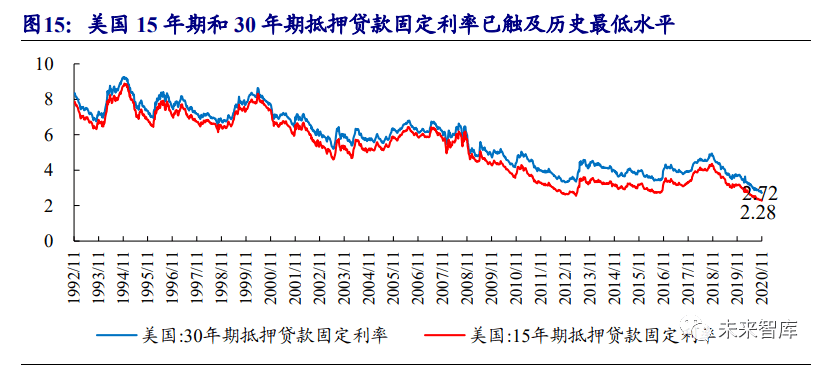

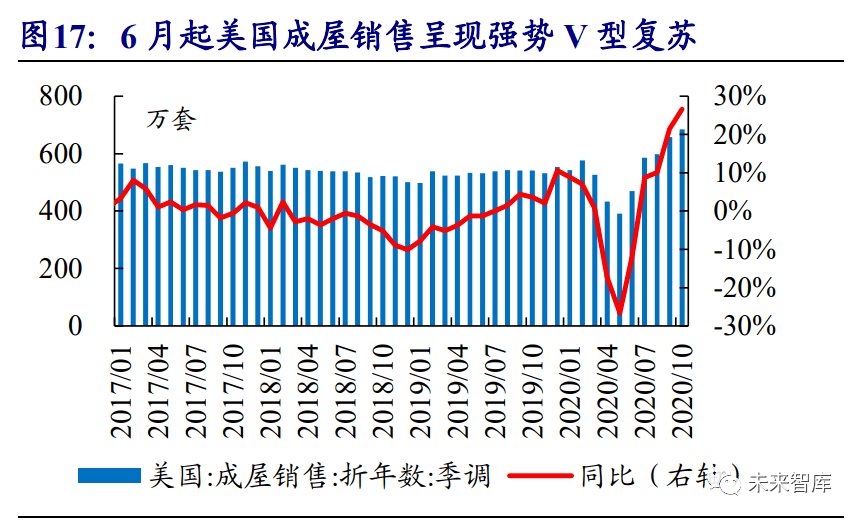

美国房地产持续升温,我国纺织纱线及制品出口金额和服装及衣着附件出口金 额持续复苏,看好 2021 年化纤行业迎来景气上行。虽然受到新冠疫情的冲击,美国 经济发展速度放缓,但近半年以来美国房地产市场再度迎来强势崛起,新房和二手 房销售额快速增长。2020 年初新冠疫情发生初期,美国新房和二手房销售急剧下降, 并分别在 4 月和 5 月触底,5 月、6 月迎来强势反弹。根据美国商务部数据,7 月至 10 月美国新建住宅销售同比增速分别为 48.1%、41.8%、38.0%、41.5%,根据全美 地产经纪商协会数据,7 月至 10 月美国二手房销售同比增速分别为 8.7%、10.1%、 21.4%、26.6%。美国房地产市场异常火爆,主要是因为按揭贷款利率下降对住房销 售起到刺激作用。美国抵押贷款固定利率持续下降,根据 Wind 数据,当前 15 年期、 30 年期抵押贷款固定利率分别为 2.28%、2.72%,已经触及历史最低水平。美国房 地产高景气度将有效拉动家纺需求,进一步刺激上游原材料涤纶长丝、粘胶短纤和 氨纶等化纤原料需求复苏。从我国出口端来看,受益于海外防疫物资需求旺盛,3 月起我国纺织纱线、织物及制品出口金额持续增长。随着全球疫情逐步缓解,防疫 物资需求下降,10 月最新数据显示,纺织纱线及制品出口增速较前期有所放缓。全 球经济生产活动逐步恢复正常,人们的消费诉求从必需品转向可选消费,全球主要 市场对服装的购买需求开始回升,服装及衣着附件出口金额自 5 月触底后,6 月起迎 来修复,根据海关总署数据,截至 10 月累计同比下滑幅度明显缩窄至-8.6%。我们 预计,未来全球服装消费迎来回暖将明显带动化纤需求向上。

海外复苏预期升温,叠加 RCEP 正式签署,我们看好 2021 年海外疫情缓解将 带动涤纶长丝行业迎来全面复苏。目前疫苗的顺利推进将有利于海外疫情得以有效 控制,欧美等地区经济复苏预期持续升温,纺服产业链将充分受益。此外,据腾讯 新闻报道,2020 年 11 月 15 日,第四次区域全面经济伙伴关系协定领导人会议在线 上举行,正式签署区域全面经济伙伴关系协定(RCEP),至此全球最大自贸区正式 诞生,同时也翻开了东亚区域经济一体化新的一页。RCEP 包括东盟十国,以及澳大 利亚、中国、日本、新西兰和韩国,以上 15 国之间采用双边两两出价的方式对货物 贸易自由化作出安排,协定生效后区域内 90%以上的货物贸易将最终实现零关税, 可以预见取消关税和非关税壁垒效应的叠加将逐步释放 RCEP 的贸易创造效应,显著降低区域内贸易成本和产品价格,未来将进一步提升我国纺服、家具、玩具等行 业的出口竞争力,中长期将有效提振我国纺服产业链的竞争力。

我们看好海外需求复苏继续带动化纤行业景气上行。仅仅是 2020 年 5 月以来刚 刚复苏的海外需求,已经让化纤价格持续上涨,库存高位回落。未来随着海外需求 全面复苏,我们预计全球的纺织服装订单将大幅增加,而中国化纤产能目前已占据 世界化纤产能半壁江山,有且仅有中国有能力承接全球全面复苏的化纤需求,我们认为 2021 年化纤行情将继续景气上行。我们继续建议关注粘胶短纤、氨纶和聚酯产 业链。

2.3.1、 粘胶短纤:盈利水平仅是初步修复,我们预计粘胶短纤真正的景气行情即将到来。

2.3.2、 氨纶:供需错配行业基本面迎来拐点,供需错配格局或将持续到 2021 年年中。

2.3.3、 涤纶长丝/涤纶工业丝:海外复苏预期持续升温,2021 年涤纶长丝具备较强 的向上弹性和修复韧性。

2.3.4、 MDI:下游需求为 MDI 提供强有力支撑,2021 年 MDI 行业格局持续向好。

2.3.5、 氟化工:萤石行业中长期前景仍然广阔,静待龙头引领三代制冷剂周期反转。

2.3.6、 纯碱:下游需求将迎来边际改善,2021 年将维持供给紧平衡。

2.3.7、 醋酸:下游 PTA 大幅扩增产能,2021 年醋酸或将供不应求。

3、 疫情或将重塑全球化工供给格局,中国化工全球市占率将加速提升,中国化工龙头迎历史性发展机遇

我国承接着全球化工产业的转移发展,在各子行业都呈现了全面赶超的态势, 中国有望重构全球化工及石化产业链、供应链和价值链,国内化工龙头“全球化再 布局”开启快进键。改革开放 40 年来,我国石油和化学工业取得了举世瞩目的发展成就,为农业、工业、建筑业以及服务业提供了大量原材料和产品。现阶段,全球 正在发生第四轮产业转移,我国承接国际产业转移的重点逐步从劳动密集型加工业 转向了资本与技术密集型加工业,同时中国向东盟及其他中低收入经济体转移中低 端产业,并承接全球中高端产业。中国亦不断加强基础设施建设,在基础设施领域 仍保持显著优势,可以通过公路、铁路或海运进行高效的货物运输。据联合国统计 司(UNSD)统计数据,中国制造业工业增加值占全球制造业工业增加值的比重连年 上升。2009 年中国制造业工业增加值超过美国,成为世界第一。至 2018 年,中国制 造业工业增加值占全球制造业工业增加值的 28.4%。根据 Cefic Chemdata International 数据,中国化工品销售额占世界化工品销售额的比重保持上升趋势,在 2009 年一举 超越欧盟成为世界第一。2018 年中国化工品销售额共计 11,980 亿欧元(约合 9,854 亿人民币),占世界化工品销售总额的 35.80%。近年来,我国承接着全球化工产业 的转移发展,在各子行业都呈现了全面赶超的态势:行业领军者万华化学位列《全 球化工企业 50 强名单》32 位;中国先正达排名全球农药行业第一;氟化工行业的东 岳集团和巨化股份,分别是全球第二代和第三代制冷剂最大企业;醋酸乙烯行业的 皖维高新、玻纤行业的中国巨石,产能均居全球第一位;氨纶行业的华峰氨纶和炭 黑行业的黑猫股份,均居全球第二位;钛白粉行业的龙蟒佰利也提升至全球第四位;维生素行业的新和成、蛋氨酸行业的安迪苏、橡胶制品行业的玲珑轮胎、三力士和 圣奥股份等也都跻身于全球在该领域最具竞争力的企业。随着中国工业化进程的推 进,全球工业持续向中国集中。中国经济高质量发展动力足已成全球经济增长“引 擎”,未来我国石油和化学工业将有望由“大国”向“强国”跨越,我们坚定看好中 国有望重构全球化工及石化产业链、供应链和价值链,国内化工龙头“全球化再布 局”开启快进键。后市在政策指导下,我国化工行业将持续淘汰落后产能、推动产 业升级、提高产能集中度,未来化工行业整体将向创新、安全、环保、质效等方向 进行高质量的联动性发展。

我们坚定看好,疫情或将重塑全球化工供给格局,中国化工全球市占率将加速提升, 中国化工龙头迎历史性发展机遇。中国在全球化学品供应端的体量庞大:庞大且持续增 长的市场、稳固的产业链供应链基础、较优的要素配给和营商环境等,我国化工产业独 有的“全产业形态”、“全产业链”优势显著。“后疫情”时代,凭借全产业链、高效的产 业组织协同能力、强大的生产供应能力,我国化工企业稳步复工复产,并向全球源源不 断地输出卫生防疫物资。疫情后供需格局正在重塑,中国制造业在全球产业链动荡中正 在出现韧性和扩张能力,中国经济高质量发展动力足,已成全球经济增长“引擎”。中国 率先实现经济常态化运行,经济实现“V 形”反转,也将为疫情下的世界经济复苏及秩 序恢复注入信心。目前,我国正在推动形成的以国内大循环为主体、国内国际双循环相 互促进的新发展格局对未来经济的推动作用。在严峻的国际形势和疫情形势下,中国石 油和化学工业面临着重大历史机遇并肩负着重大历史责任,将在全球市场复苏中扮演重 要角色。我们坚定看好,疫情或将重塑全球化工供给格局,中国化工全球市占率将加速 提升,中国化工龙头迎历史性发展机遇:在中国化工品产能逐渐提升、成本不断降低和 品质不断提高的情况下,全球化工品产能将持续向中国集中。

我国多数化工子行业进入新一轮的产能周期投放/释放期,开启“强者恒强”的时代。一轮产能周期的持续时间大约是 7-11 年左右,主要经历“被动去产能-主动补产能-被动补 产能-主动去产能”四个阶段。产能周期同步或稍微领先于经济周期,并领先于固定资产 投资周期。自改革开放以来,我国已经历了四轮产能周期。借供给侧改革东风,化工行 业老旧产能陆续淘汰出清,行业集中度提高并向头部集中。2017 年起,我国开启了第五 轮产能周期的底部和起点,特点是:1)在供给侧改革、设备更新换代周期的双重作用下, 存量产能进行了升级调整和布局优化。同时在 2016 年-2017 年间,化工企业去杠杆成效 显著;2)从固定资产投资完成额的角度来看,上游原材料行业的产能投放节奏有所放缓, 石化/化纤类行业的产能则迅速释放;3)大型的龙头企业凭借产业链优势、规模优势、 技术储备优势、资源优势等,其自我修复能力更强,盈利改善的速度和力度更快更大, 成为了产能投放的主体,甚至建立了高壁垒的“护城河”,新建项目进军高附加值、低周 期属性类的领域;4)当行业低谷来临,不具备成本、规模、安全、环保优势的中小企业 难以为继,将加速淘汰出清,而具有完善的产业链结构、突出的研发实力、规模效益显 著、抗周期能力优异的各子行业龙头,在产品价格不济、行业衰退周期中不仅可以自保 性经营,反而还会逆势扩充产能,或通过并购、重组、整合“小而散”产能份额等带来的 盈利增量,助力公司加速成长、业绩创新高;5)各地方、各级环境督查力度加大且多次 “回头看”,并继续高度重视安全生产问题,违规建设、生产技术不达标、安全隐患突出 的化工企业将加速退出。

2018 年-2019 年,我国多数化工子行业产能出清结束,已开启或即将开启新一轮的 产能周期投放/释放期。整体而言,2020 年上半年,受贸易摩擦、逆全球化、NCP 疫情 冲击等的影响,全球经济放缓,化工景气面临压力,化工品价格下行带动 PPI 同比跌幅 扩大;同时,多项化工新建项目被搁置,目前固定资产投资完成额水平仍处于底部区间, 但现已出现恢复趋势。从全球来看,全球化工行业资本开支将平稳增长。据 Statista 预测, 到 2023 年,全球化学工业资本支出总额预计将达到 2,390 亿美元。

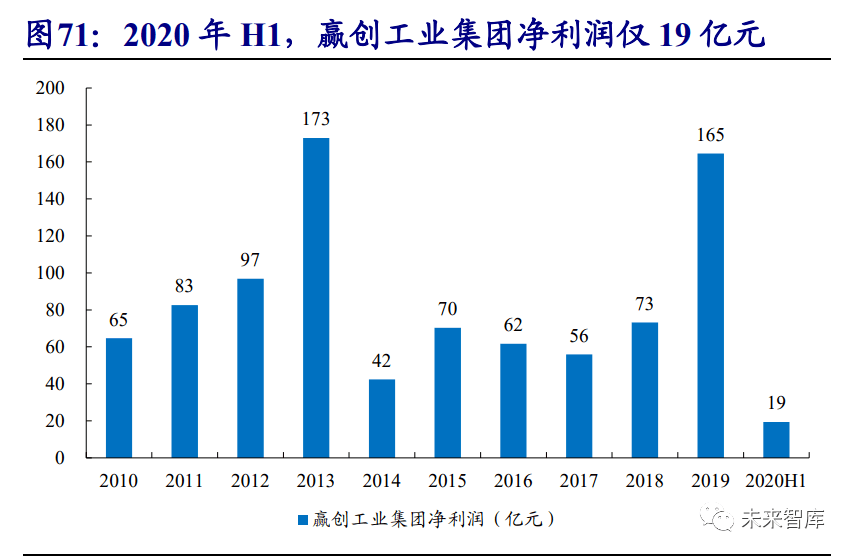

即使未来海外需求大幅复苏,海外化工巨头的开工、销售体系等或无法快速恢 复。2020 年全球发生新冠疫情,海外国家防疫不力,海外疫情持续蔓延,整体海外 需求受到较为明显压制,原油价格亦大幅下跌。根据卓创资讯数据,2019 年底 WTI 原油报 61.72 美元/桶,布伦特原油报 68.16 美元/桶,2020 年 4 月 20 日,WTI 原油 一度下跌至-37.63 美元/桶,布伦特原油也下跌至 25.57 美元/桶的历史低位。彼时拖 累多数化工品价格大幅下跌。疫情期间,化工企业开工、运输等方面亦受到一定的 冲击。受多种因素影响,海外化工企业业绩大幅下滑。根据时代周报数据,世界 500 强中的原油公司,2019 年的总利润较 2018 年下跌了 33%,其中 BP 的利润大幅下跌 了 57%。根据新浪财经报道,巴斯夫(BASF)2020 年第二季度销售额降低 12%, 为 127 亿欧元(约 150 亿美元);不计特殊项目的息税前收益为 2.26 亿欧元,较 2019 年第二季度下降 77%。赢创工业集团(Evonik)发布 2020 年第二季度财报:面对新 冠疫情引发的全球经济衰退,由于部分市场的需求明显疲软,公司第二季度销售额 与收益同比下降。销售额为 28.3 亿欧元(约 33.5 亿美元),下降 14%;调整后税息 折旧及摊销前利润(EBITDA)为 4.56 亿欧元,下降 19%。第二季度调整后净收益同比下降 30%,为 1.6 亿欧元。受业绩压力及需求疲弱影响,海外巨头频现裁员潮。根据腾讯新闻网报道,9 月 22 日,全球最大的化工企业德国巴斯夫宣布,计划重新 调整其全球业务服务部,至 2022 年底将减员最多 2,000 人,2023 年起每年将节约 2 亿欧元左右。根据澎拜新闻报道,2020 年以来,瓦克化学、庄信万丰、PPG 工业、 陶氏化学、巴斯夫等化工企业相继宣布裁员计划。根据中国石化新闻网报道,11 月 23 日石油巨头埃克森美孚表示将削减 1,900 个工作岗位,特别是其在休斯顿的办事 处。

2021 年海外企业违约风险增加,中小化工企业或迎来破产潮。根据 FX168 财经 报社报道,2020 年 10 月份标普全球表示,在疫情冲击下许多欧美企业因无法正常运 营而陷入违约风险,预计未来 9 个月美国的企业违约率将从 6.2%升至 12.5%,欧洲 企业违约率将从 3.8%升至 8.5%。标普全球表示,收到降级警告的公司数量达到创纪 录的水平,以及信用质量的下降,违约率势将大幅上升。在此背景下,我们预计海 外中小型化工企业破产风险增加。另根据投天下报道,印度从 2020 年 3 月 24 日开 始进行全国封锁,并于下半年进入漫长的分阶段解封。一旦一些工厂被迫关停,恢 复生产并不容易。封锁一个月后,印度服装制造商协会(CMAI)公布的调查显示, 印度国内约 31%的服装工厂可能倒闭,约 250 万工人可能失去工作。2020 年海外化 工企业业绩承压,企业现金流断裂风险增加,加之化工巨头裁员潮频现,未来企业 违约风险增加,我们预计即使未来海外需求复苏,海外化工企业的开工率、销售体 系等无法快速恢复,企业产能扩张也将受到进一步抑制。

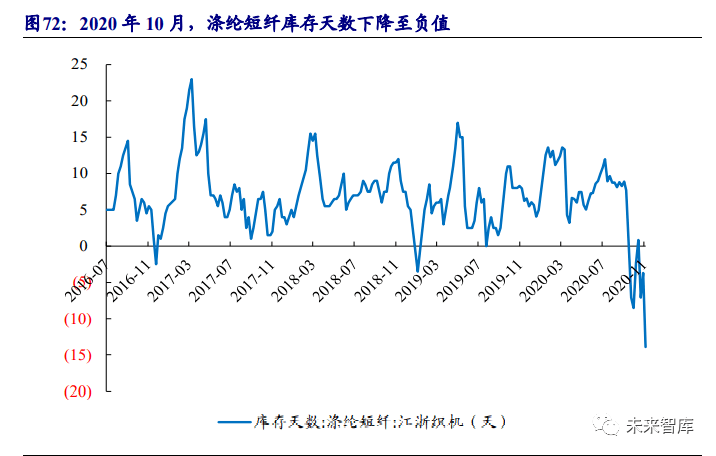

纺服订单、有机硅订单内流开始印证“海外供给受扰”逻辑,未来生产经营稳 定的中国化工行业将充分受益于全球需求复苏江南体育。2020 年第二季度开始,中国疫情全 面受控,各行业企业开始正常生产,物流运输等全面恢复。随着国内需求逐渐复苏, 化工行业生产经营逐渐步入正轨,景气持续回暖。反观海外,疫情以来,海外供给 遭遇较大冲击,我们预计 2021 年海外供给或仍将无法全面恢复。1)海外装置开工 不稳,已有部分化工装置出现意外事故。例如,根据百川盈孚,2020 年 10 月份烯 烃进口量同比下滑。除了海外装置计划内的检修以外,近期石脑油裂解装置故 障不断,加之受疫情影响,部分装置减产,导致烯烃进口量维持低位。2020 年 11 月初韩国 装置意外停车,该装置重启时间或将延后至 2021 年初左右;11 月 20 日,日本 JX 装置因故障而计划外停车,停车时间或将在 30 天以上。我们预计受 2020 年海外装置开工不稳定影响,未来部分海外化工装置开工或仍将出现意外故障。建议关注甲醇、醋酸等子行业;2)受疫情影响,海外产能开工受阻, 无法承接大量订单。2020 年 5 月以来,海外需求有所复苏,但海外供给受疫情扰动 无法全面恢复生产,海外订单开始流入国内,部分化工产业链开启全面景气行情。2020 年 10 月份以来,印度纺织厂商受疫情影响无法承接快速恢复的海外需求订单, 大量纺织订单流入国内进行生产,国内纺服织造产业链迎来了全面景气,上游化纤 原料充分受益。例如,根据 Wind 数据,涤纶短纤库存一度下降至负值,即存在订单 超签现象。我们认为,此次印度纺服订单和有机硅订单内流,即是“海外供给受扰” 逻辑的印证。

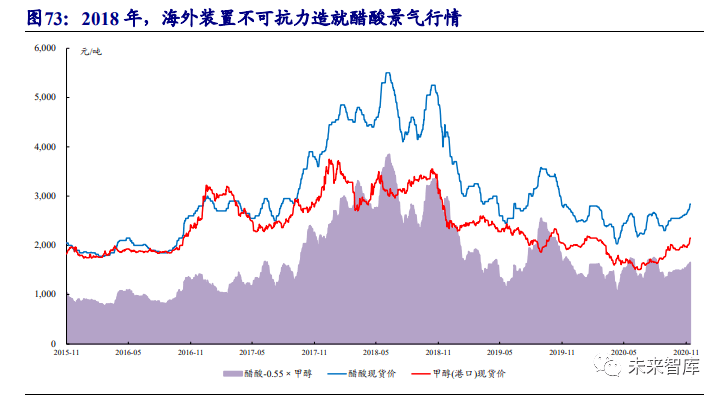

即使没有疫情到来,部分化工品海外装置年限较为久远,未来海外装置开工或 存变量。尽管曾经海外化工产业领先于中国,但部分化工品生产装置运行年限较为 久远,近年来频繁发生事故,又是遭遇不可抗力。我们认为,即使没有疫情,这些 化工品生产装置未来出现事故概率本就较大,容易造成全球产能供给扰动。例如, 海外醋酸装置运行年限较为久远,2018 年海外醋酸装置遭遇不可抗力,叠加彼时化 工行业高景气,根据 Wind 数据,醋酸价格一度上涨至 5,500 元/吨的历史高点。反观 中国,近年来随着中国制造业日渐强大,中国化工企业通过引进国外先进技术及装 置、结合本土经验进行技改,又或是自主研发突破国外技术封锁等手段,部分化工 品生产技术开始领先世界,随后国内这些化工品产能开始持续扩张,甚至打造上下 游一体化相关配套设施,降低生产成本,凸显规模化生产优势,获取行业超额收益。而国内如 MTO 装置、大型水煤浆装置、炼化一体化装置等,均是近年来新上的装 置,运行相对稳定。若未来海外装置出现意外事故或是较为严重的不可抗力,我们 预计国内化工企业将充分受益。另外,尽管部分国内化工子行业产能正在持续扩张, 但这些产能或处于计划阶段,亦或是处于建设阶段,亦或是处于产能爬坡阶段,短 时间内产能无法全面释放。我们建议继续关注醋酸行业,关注大炼化、尿素等出口 占比较大的化工子行业。

疫情洗牌加速提升中国化工行业话语权,化工品订单内流或将可持续。考虑到 海外疫情形势反复,我们预计海外化工品供应恢复速度有限,我国化工品或将加速 扩大占全球市场占有率,中国化工产业将在未来海外需求复苏中充分受益。叠加全 球化工制造业向我国集中的大趋势,我们预计化工品订单内流并非短期不可持续事 件,全球化工行业经过此次疫情洗牌,国内化工供应链在世界化工产业的话语权将 大幅提升。

2020 年新冠疫情在全球范围肆虐,造成石油需求锐减,全球范围内中国炼厂率 先强势复苏。由于我国疫情防控及时有效,根据卓创资讯数据,山东地炼开工负荷 于 2 月末触底,此后强势反弹,4 月初开工负荷恢复至 70%以上;主营炼厂开工负荷 于 4 月初触底,此后同样呈现强势的 V 型反弹。总体而言,我国炼厂在经历了 2020 年初新冠疫情的冲击后,4 月基本恢复产出。根据卓创资讯数据,截至 11 月末,主 营炼厂和山东地炼的工负荷分别为 74.33%和 74.93%,依旧维持在高位运行。

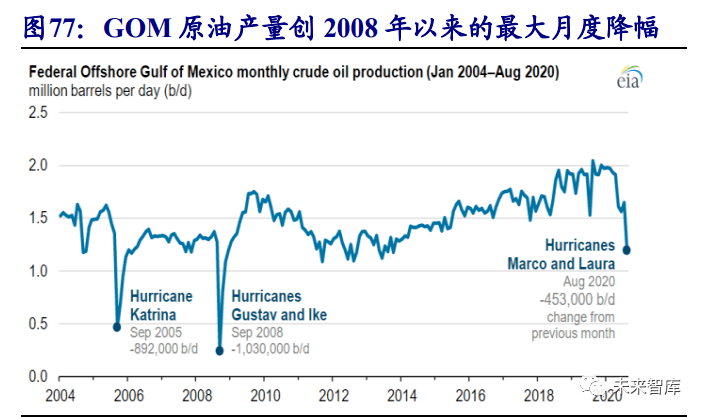

而我国以外的炼厂却在持续遭受重创,永久性关闭加速。2020 年以来,在全球 疫情迅猛蔓延导致境外需求放缓、世界经济增速大幅下滑、主要经济体普遍低迷、 国际油价大幅波动并维持低位、北美飓风天气持续的背景下,国外石油及化工企业的销售、盈利能力、扩张能力更是遭受重创,大量欧美炼油厂正面临着永久关闭的 风险。

然而,2020 年以来,在世界宏观经济环境变化、油价剧烈波动下,我国化工企 业均已体现出显著、持续的抗风险能力:得益于靠近快速增长的需求中心,塑料和 燃料需求给亚洲炼油厂带来了新的增长动能,中国炼油、炼化厂正在加速崛起。我 们看好全球炼油、炼厂的结构性调整将加速,中国的大型炼化项目陆续投产中,欧 美炼厂中装置年限长、单体小、竞争力差的炼油炼化装置将加速淘汰,国内化工龙 头“全球化再布局”开启快进键。

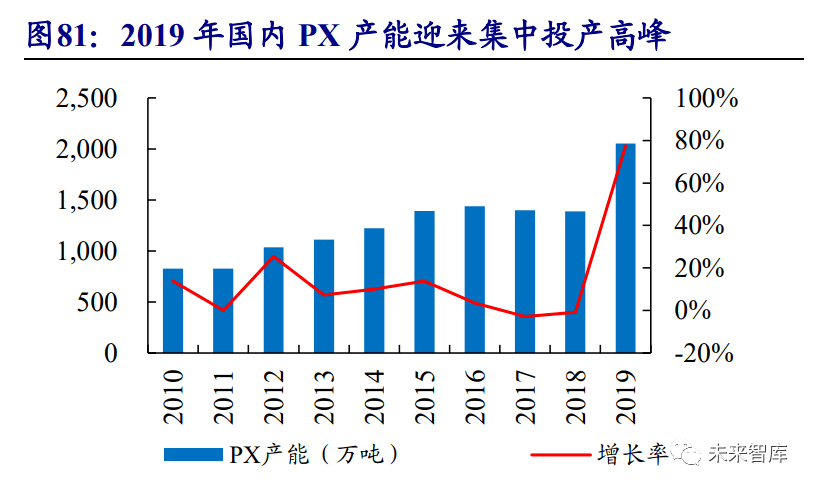

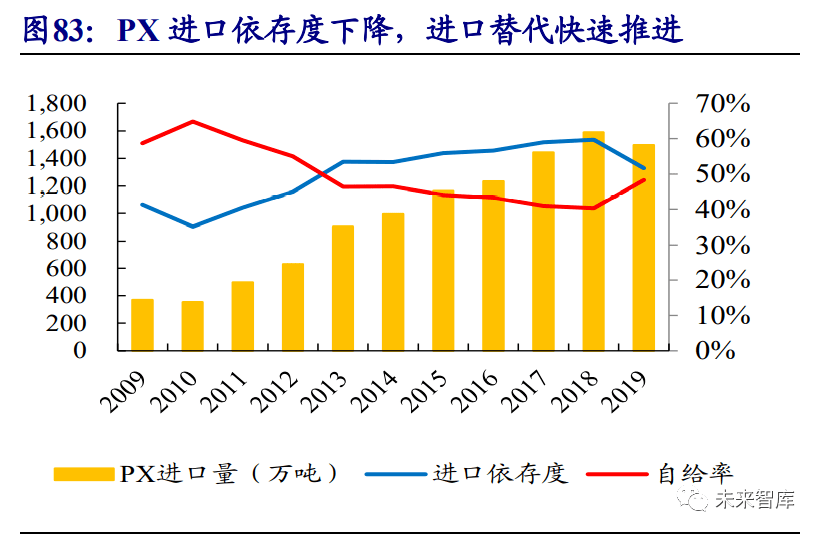

受益于我国民营大炼化强势崛起,PX 进口依赖度快速下降。2019 年全球 PX 产 能大幅扩张,据中石化经济技术研究院统计,2019 年全球 PX 产能为 5,770 万吨,产 量为 4,668 万吨,同比分别增长 12.6%和 3.9%。东北亚地区 PX 的供给和需求均居全 球首位,引领全球 PX 行业发展,截至 2019 年底,东北亚地区 PX 产能合计占比全 球产能的 63%,需求占比全球的 70%。其中,中国大陆地区的 PX 产能位列全球第 一,据百川盈孚统计,截至 2019 年底,中国大陆地区的产能为 2,053 万吨,占比全 球总产能的 36%,其次是韩国、印度、日本,产能分别为 993 万吨、587 万吨、399 万吨,分别占比全球产能的 17%、10%、7%。民营炼化企业快速崛起,成为我国 PX 供应的主力军。2014 年左右我国 PX 行业发展还存在一定局限性,主要由于我国 PX 行业进入门槛较高,对资金要求、抗风险能力及工艺技术均有严格要求;其次,PX 毒性的争议广受关注,也存在一定的民间阻力。我国 PX 行业在经历了多年的建设投 资沉寂期后,在 2019 年迎来投产高峰,2019 年国内新增 PX 产能合计达 1,075 万吨/ 年,同比增长 78%。恒力石化和浙石化两套超大型装置投产进一步打破了传统三桶 油主导的行业格局,截至目前,我国民营炼化企业的产能占比已超 50%,成为我国 PX 供应的主力军。

目前国内 PX 供应仍存缺口,进口替代快速推进。我国一直以来是 PX 市场最大 的需求国,且需求增速较快。据卓创资讯统计,我国 2009 年 PX 的表观消费量为 817 万吨,2018 年已大幅提升至 2,662 万吨,2009-2018 年我国 PX 表观消费量的年均复 合增速为 14%。但是在 2009-2018 年我国 PX 项目上马速度较慢,这 9 年间我国 PX产量的年均复合增速仅为 8.6%,远低于需求增速,导致我国 PX 在供应上存在较大 缺口,进口依存度较高,据卓创资讯统计,2018 年我国 PX 进口依存度高达 60%左 右。2019 年,我国 PX 产能迎来较快增长,PX 产量也得以明显提升,据卓创资讯统 计,2019 年我国 PX 产量为 1,464 万吨,同比增长 43.1%,2019 年 PX 进口依存度也 下降至 50%左右,较 2018 年大幅下降 10%,我国 PX 产能的集中释放快速推动了 我国 PX 行业的进口替代进程。

据百川盈孚和卓创资讯统计,未来 2 年左右我国将有 1,800 万吨 PX 项目投产, 全部投产后我国 PX 总产能将超 4,400 万吨。而 2009 年至 2019 年我国 PX 表观消费 量的年均复合增速为 14%左右,乐观假设 2020 年-2022 年我国 PX 表观消费量保持 10%左右的增速,可推算出 2022 年我国 PX 需求量约为 3,850 万吨,届时我国 PX 产 能将在实现自给自足的基础上出现产能过剩。随着本轮 PX 扩能高峰释放,世界 PX 格局也将迎来大变革,预计我国进口依赖度将进一步降低,东南亚、日韩、台湾地 区规模小、成本高、生产工艺较为落后的 PX 装置或将率先出局,我国将成为 PX-PTA 产业链第一大生产国。如果没有中国需求的支撑,日本 JX、韩国乐天化工、韩国 SK、 现代科斯莫石化公司等 PX 生产商的利润率或将进一步下滑。我们预计,在我国全产 业链民营大炼化快速崛起的同时,亚洲其他地区 PX 出口企业的开工率将遭受严峻挑 战,在炼油和芳烃综合利润率较低的地区,生产商关闭或整合产能的可能性会进一步加大。日本和韩国的 PX 出口商正在面临进退两难境地:继续争夺日益萎缩的 PX 出口市场,还是将芳烃原料转向规模大但是竞争更加激烈的汽油市场。在全球炼厂 的本轮激烈竞争和厮杀当中,我国民营大炼化具备全产业链(原油-PX-PTA-涤纶) 优势、装置先进的后发优势、规模化优势和成本优势,预计我国民营大炼化行业领 军者最终将脱颖而出。受益标的:恒力石化、荣盛石化。

国内外大部分醋酸装置装置年限较大,故障相对频发。2018 年由于醋酸海外装 置遭遇不可抗力,叠加彼时化工行业高景气,根据 Wind 数据,醋酸价格一度上涨至 5,500 元/吨。2019 年以来,仅恒力石化 35 万吨新装置从开工至 2020 年 11 月未曾检 修,国内醋酸装置意外故障亦相对较多。我们预计未来醋酸装置频繁故障检修、醋 酸供给紧张或为常态,将支撑未来醋酸价格进一步上涨。

印度代森锰锌供应商受疫情影响交货迟缓,部分海外订单向国内转移。根据百 川盈孚数据,近期代森锰锌价格小幅上调 500 元/吨,目前代森锰锌 90%原粉主流上 海港提货价 20,500-21,000 元/吨,80%可湿粉上海港主流发到价至 19,000-19,500 元/ 吨。需求端,当前国外市场旺盛。但受到新冠疫情影响,印度供应商交货迟缓,部 分海外订单转向中国,国内库存低位。成本端,上游原料乙二胺等产品价格提涨, 支撑代森锰锌价格上涨。我们预计短期代森锰锌市场或存继续上调预期。目前利民 股份为全球代森锰锌龙头,拥有代森锰锌产能 3.5 万吨,子公司 1 万吨代森锰锌 DF 新产能有望于 2020 年 Q4 投产。目前印度厂商受疫情影响无法稳定供应代森锰锌, 造成全球代森锰锌供给扰动,订单流入国内,代森锰锌价格有所上涨。而利民股份 稳定生产,且利民股份代森锰锌新产能或即将投放,我们预计公司有望在未来海外 需求复苏中充分受益。